【これだけは知っておこう】NISA・積立NISA・iDeCoの違いと特徴を解説【マネープラン】

私たちの周りにはお金に関する多くの心配事があります。

その1つが老後2000万円問題です。これは金融庁の金融審議会「市場ワーキング・グループ」が公表した報告書に「老後30年間で約2,000万円が不足する」と試算され大きな話題となりました。

同時に注目を集めたのがNISA・積立NISA・iDeCoです。

テレビや新聞などで注目されているけどイマイチ理解できない人、老後が不安だけどまだ活用していない人。

国が用意した金融政策を上手に活用することで漠然とした不安を解決しましょう。

ポイントだけを説明するからチェックしてね。

- NISA・積立NISA・iDeCoの違い

- おすすめの使い方

- 長期積立の勧め

NISA・積立NISA・iDeCoとは

多少強引に説明すると、

国が用意した超お得な資産運用方法です。

何がお得なのでしょうか?

それは『投資で得た運用益・分配金に税金がかからない』という点です。

通常では投資で利益を得た場合、運用益・分配金に対して20.315%の税金がかかります。

それがこの制度を使うことで税金がかからなくなります。

それでは見ていきましょう。

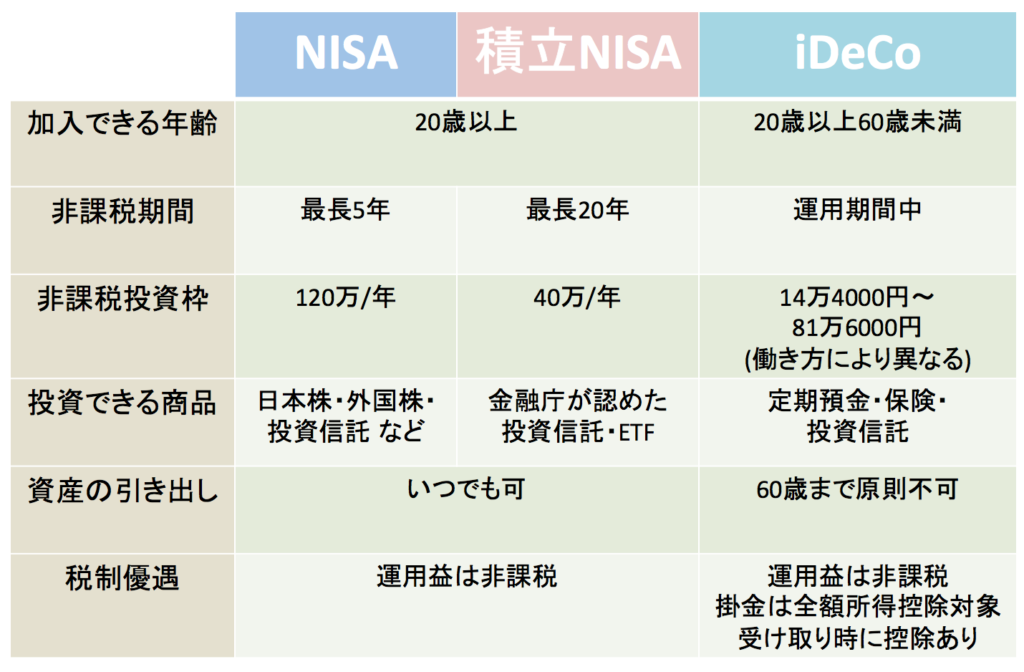

NISA(ニーサ):少額投資非課税制度

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して20.315%の税金がかかります。

NISAでは、株式・投資信託等を年間120万円まで購入でき、最大5年間非課税で保有できます。つまり、税金がかかりません。

積立NISA

積立NISAでは、金融庁が認めた投資信託とETFを年間40万円まで購入でき、最大20年間非課税で保有できます。

NISAとの違いは①投資できる商品・②非課税期間・③非課税金額です。

NISA・積立NISAならSBI証券がオススメです。

iDeCo(イデコ):個人型確定拠出年金

iDeCoは私たちが加入している公的年金制度とは違い、

①個人で掛金を拠出し、

②自分で運用方法(投資先)を選んで掛金を運用します。

運用の結果、掛金とその運用益との合計額を給付として受け取ることができます。

そして掛金、運用益、そして給付を受け取るときに、税制上の優遇措置が講じられています。

自分で将来のために年金を作ろうというのがiDeCoとなります。

iDeCo口座ならSBI証券がオススメです。

まとめ一覧

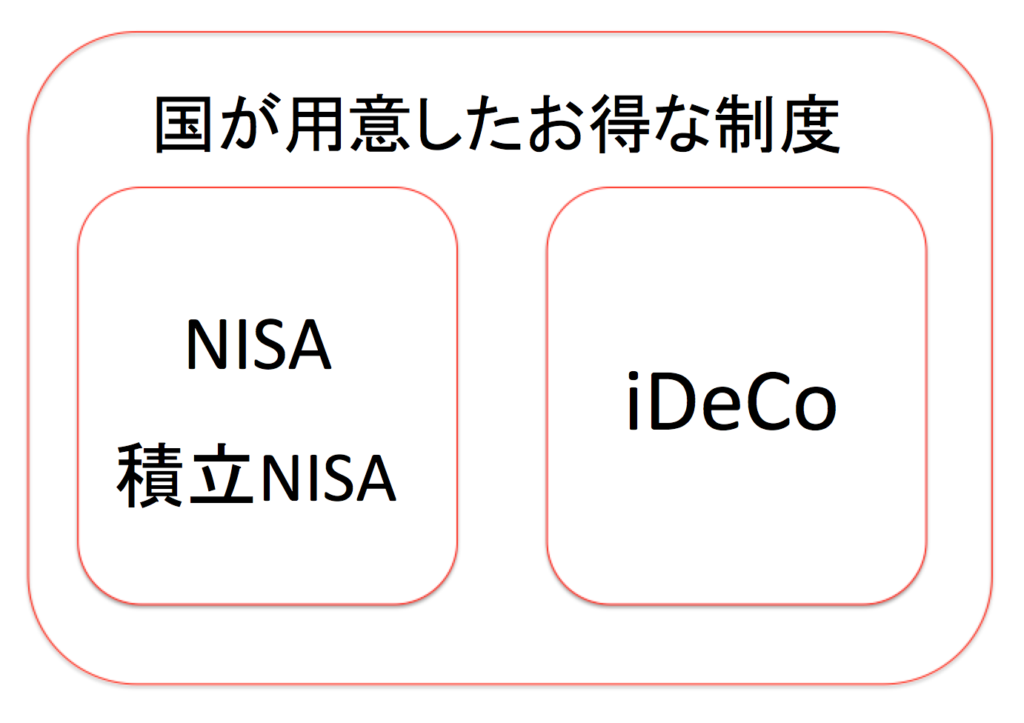

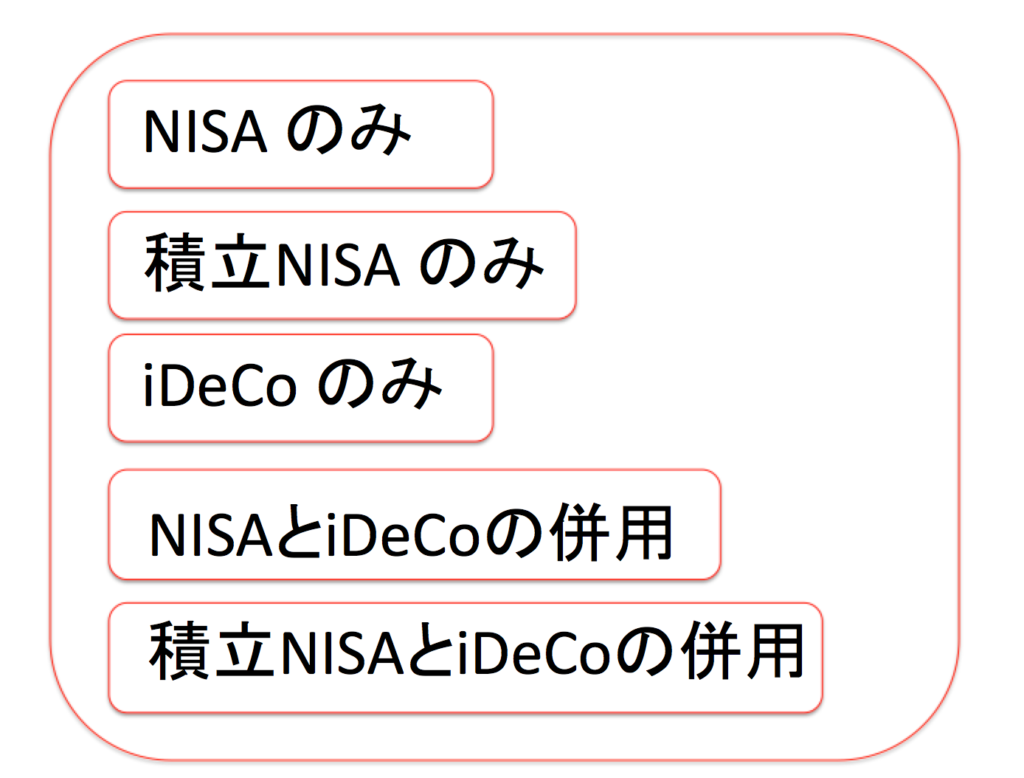

NISA・積立NISA・iDeCoの分類

NISA・積立NISA・iDeCo分類すると、

NISAとiDeCoの2つに分かれます。

そしてNISAの中にNISAと積立NISAがあります。

NISAと積立NISAはどちらかしか選ぶことができません。

iDeCoはNISA・積立NISAとは別物なので、併用することができます。

つまり『NISAとiDeCo』『積立NISAとiDeCo』という選択肢を取ることができます。

もちろん、どちらか一方だけを使うことも可能です。

まとめると5つの選択肢があります。

おすすめの組み合わせ

私のおすすめは、

断然、積立NISAとiDeCoの併用です。

人により資産の状況やいつまでにどの程度資産を保有したいかは違うので、全ての人に当てはまるわけではありませんが、8割程度の人には当てはまると思います。

NISAよりも積立NISAをおすすめする理由

投資で大事なのは、負けないことです。勝たなくて良いんです。

最終的に負けないことが大事です。

初心者の人は投資で大きく儲けを出すことに夢を見る人も多いかと思いますが、

大事なのは『投資の世界から追い出されないことです。つまり負けないことです。』

では、投資初心者や多くの人が負けないようにするための合言葉はこれです。

- 長期間

- 積立

- 分散投資

これら3つを満たすのが積立NISAです。

NISAを否定してるのではありません。

自分で商品を選んで利益をあげれるのならNISAでも良いのですが、

多くの人には難しいし、再現性が低いです。

ならば初心者でも負けにくい方法を取りましょう。

それが積立NISAです。

- 株初心者でも簡単にできる

- 金融庁が認めた商品で安定して運用できる

- 長期分散投資が可能

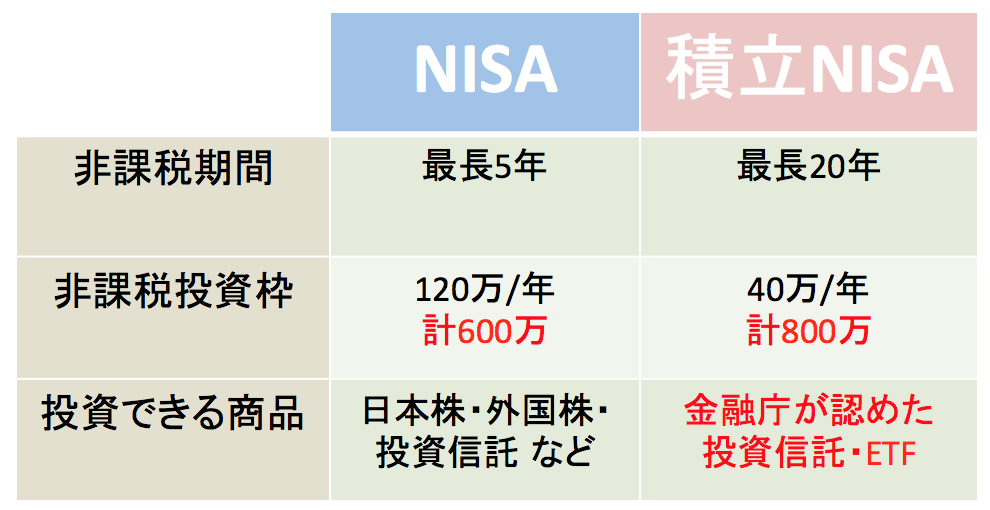

下の表をご覧ください。

NISAと積立NISAの違いのみを抜粋しました。

特に注目していただきたい箇所を赤字にしました。

大事なのは金融庁が認めた投資信託・ETFです。

(※投資信託:投資のプロが国内外の株式や債券などに分散投資を行い、その運用成果を私たちに分配する金融商品)

積立NISAをするということはすでに分散投資ができています。

1つの資産だけに投資するよりも、投資信託をとおして値動きのことなる複数の資産に分散することで、リスクを軽減できます。

また、投資先の地域(国)を分散することで、より安定的に世界経済の成長を得ることもできます。これが分散投資です。

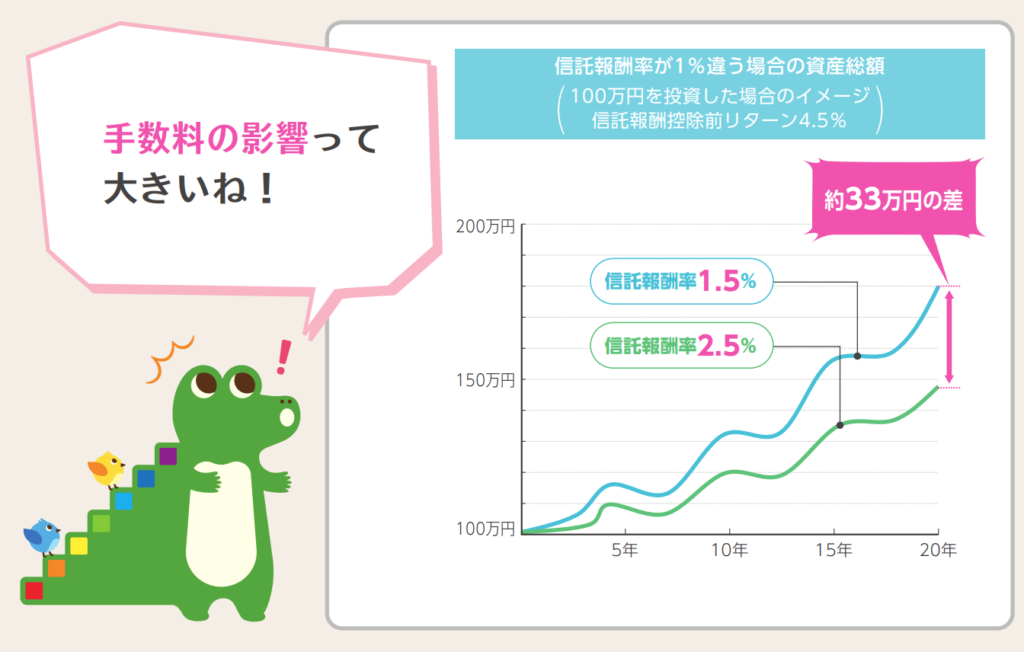

次に注目するのは手数料です。

普段の生活で手数料を気にしたことがありますか?

投資の世界ではこの手数料が大きなポイントです。

銀行や証券会社などは株を売買したり、運用するときの手数料(上記では信託報酬率という名前です)で利益を出しています。

悪徳な業者は割高な手数料を取ったり、むやみに株を売買させて手数料を取ろうとしてきます。

多くの方がどの商品が良いのか区別するのが難しいです。

販売員などに商品をおすすめされると、

『よくわからないし、プロが良いというなら、これにしようかな?』となる人もいるはずです。

販売員の中にはあなたの利益よりも自分の売り上げを優先する人もいるでしょう。

では私たちはどのように商品を選べば良いのでしょうか。

そんな悩みを解決してれたのが金融庁です。

金融庁が認めた商品しか取り扱えない積立NISAを利用すればいいんです。

つまり手数料でぼったくられない商品です。

そしてNISAは一年あたりに投資できる額は多いですが、非課税期間の合計では積立NISAよりも200万も少なく節税としては積立NISAの方が優秀です。

次は長期投資をおすすめする理由です。

長期投資の勧め

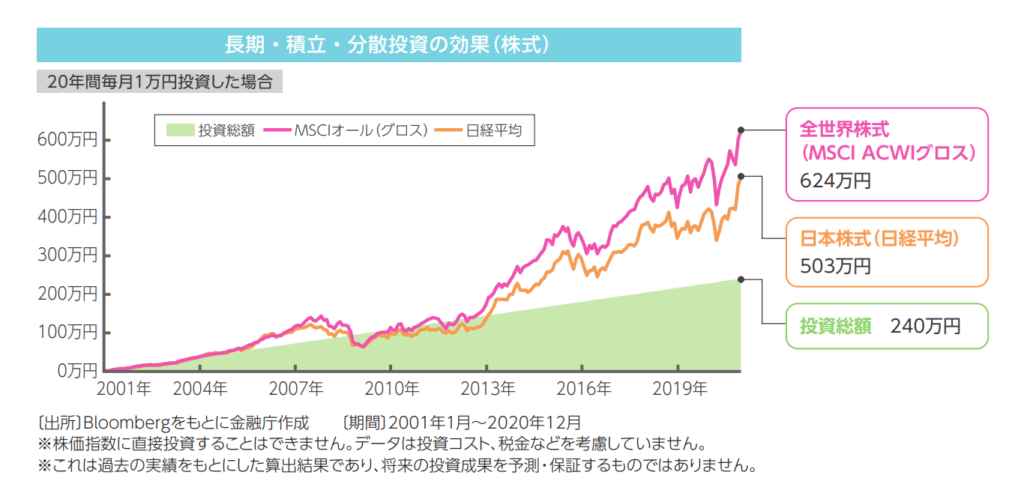

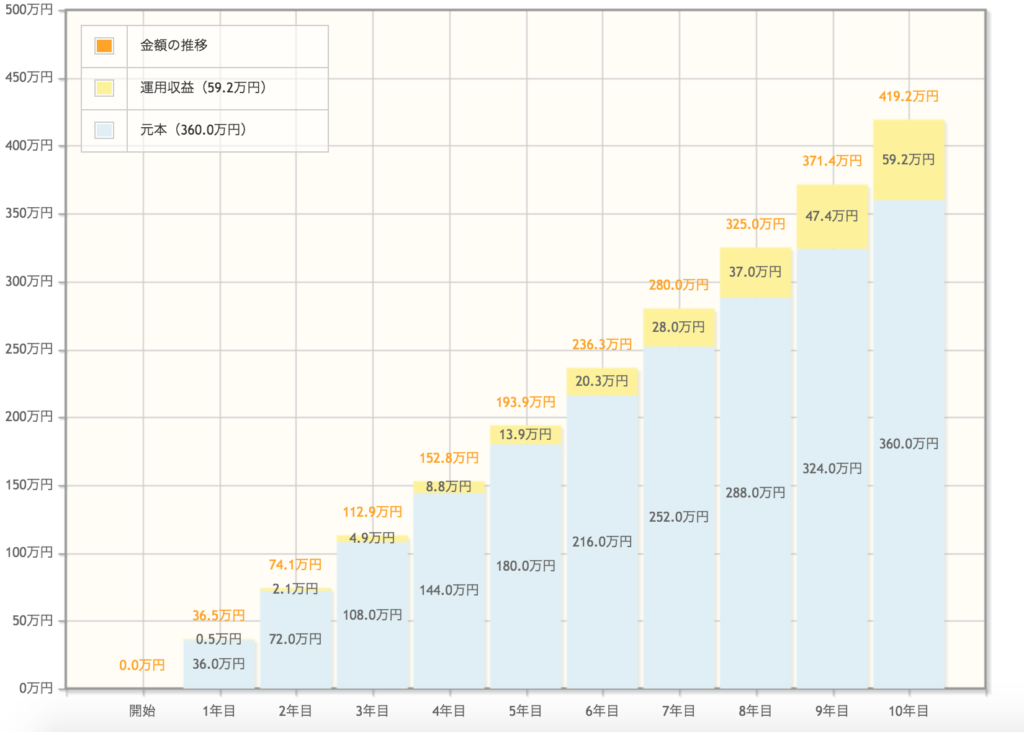

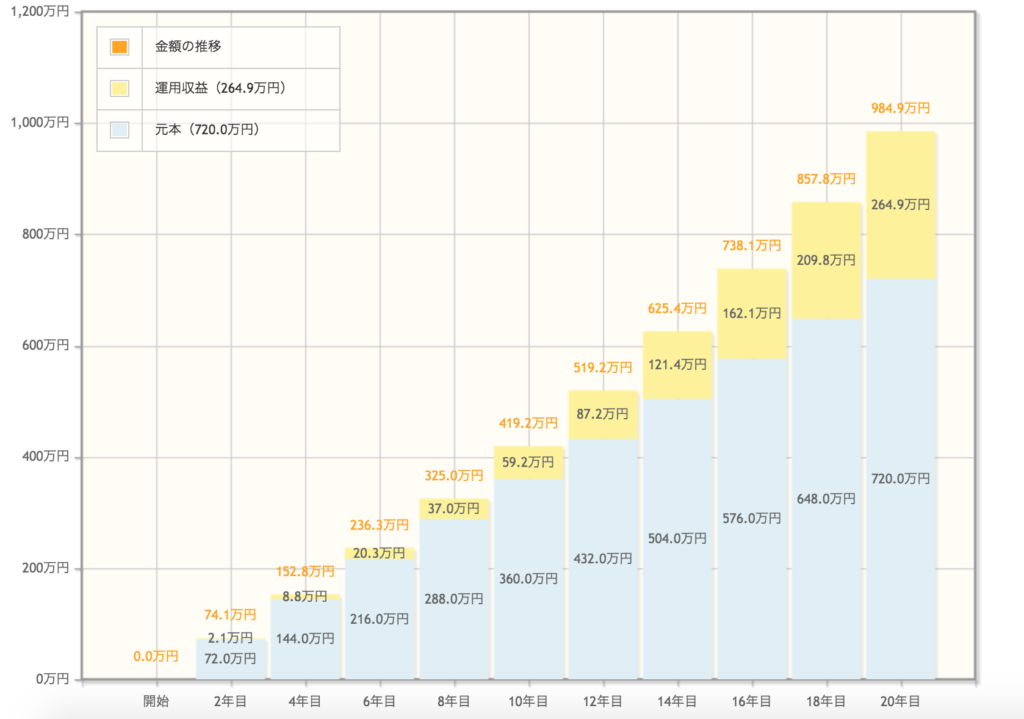

こちらは20年間毎月1万円積立てたグラフです。必ずこうなるわけではありませんが、

長期間・分散して積立投資をすると大体このような結果になります。

ではなぜこのようなグラフになるのか紐解いていきましょう。

ポイントは以下2つです。

- ドルコスト平均法が使える

- 複利の恩恵を受けれる

1つずつ確認していきましょう

ドルコスト平均法

株や投資信託で大きな利益を得るには、価格が安いときにたくさん購入し、高くなったら売ることです。(キャピタルゲインのみに焦点をおいた場合です。)

しかし、これは狙ってできるものではありません。株や投資信託がいつ最も安く買えるのかを正確に当てることはできませんし、素人なら尚更厳しいです。

ならば安定して金融商品を購入できるドルコスト平均法を使うことでリスクを減らしましょう。

価格が変動する金融商品(株や投資信託など)を常に一定の金額で、かつ時間を分散して定期的に買い続ける手法をドルコスト平均法といいます。

もっと平たく言うと、毎月同じ日に同じ金額で商品を買うことです。

(ex.毎月1日に33333円分商品を買う)

上記の例では最初に4万円分購入した場合と、毎月1万円購入した場合を比較しています。

ドルコスト平均法では毎月金融商品を購入し続けた場合、価格が低いときの購入量は多くなり、価格が高いときの購入量は少なくなります。つまり金融商品の値段の乱高下に左右されることなく商品を購入できます。

つまり、いつ購入すれば良いのか悩む必要がなくなります。

複利の恩恵

複利とは『利子にもまた利子がつく』ことです。

元金(もともとのお金)が100万円あり、年利2%で運用したとすると、1年後には102万円になます。この場合、2万円は元金に対してついた利子です。

この2万円も含めて(つまり102万円を)再び年利2%で1年間運用すると、1年後には104万円となるのではなく、104万400円となります。この400円は、利子である2万円についた利子です。このように、利子にもまた利子がつくことを「複利」と言います。

長期間でみると、複利の効果は非常に大きくなります。

以下は毎月3万円を年利3%で10年運用したものと、20年運用した場合のシミュレーションです。

長期間資産を運用することで利子(運用収益)がさらなる利子となり、大きな金額を得ることができます。

これが長期投資による複利の恩恵です。

まとめ

人生を自由に生きるためにはお金は必ず必要です。

自分で働いて稼ぐのも重要ですが、お金にお金を稼いでもらい老後に備えるのも重要ではないでしょうか。

今回は老後2000万円問題で注目を集めたNISA・積立NISA・iDeCoを簡潔にまとめました。

どのように資産運用をするのかは個人のリスク許容度にもよりますが、

どなたにでもオススメできるのが積立NISAです。

そして若ければ若いだけ長期投資と複利の恩恵にあずかれます。

以上参考になれば幸いです。

ではまた!!